Förändringar i 3:12 regler för fåmansföretagare

Efter många års diskussioner så lade regeringen i slutet av september fram ett förslag gällande förändringar i fåmansföretagarreglerna. Dessa regler kallas i folkmun för 3:12 reglerna och avser ett regelverk för fåmansföretag där fyra eller färre delägare som tillsammans äger minst 50% av rösterna i företaget.

Bakgrunden till översynen av detta regelverk är att ägarna själva haft möjlighet att till stor del själva kontrollera hur mycket lön de själva tar och hur stor del av resultatet som delas ut. Genom detta har de kunnat växla från tjänstebeskattning till utdelningsbeskattning med lägre skattetryck. Baserat på detta har regeringen velat ha en förenkling för hur mycket som kommer beskattas som lågbeskattad utdelning. Det som i nuläget har lagts fram är än så länge endast ett förslag så vissa förändringar kan komma men grunden förefaller vara satt.

Förändringen i regelverket

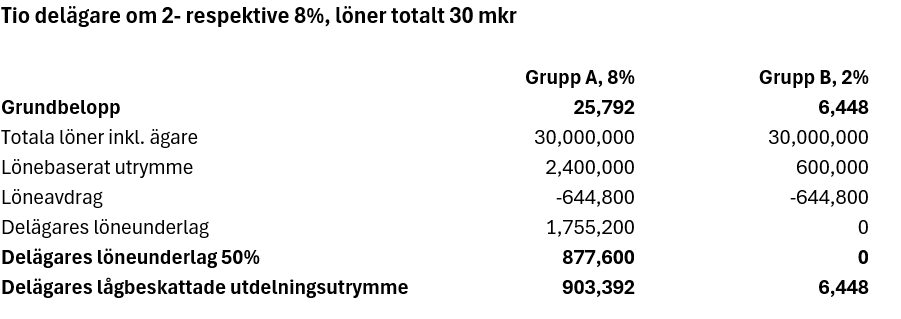

En av förändringarna avser att man tar bort skillnader mellan olika typer av aktieägare och den nuvarande spärren för de ägare som hade en andel understigande 4% tas bort. Detta för att öka på neutraliteten mellan aktieägarna i företagen. Utöver det så kommer även karenstiden i de så kallade ”trädabolagen” att dras ner från de nuvarande fem åren till fyra år. Dessa ägare tar sikte på att omklassificera andelarna i sitt företag till passiv verksamhet för att kunna ta ut vinster eller utdelningar med 25% beskattning.

I nuvarande regelverk så har ägarna erhållit uppräkning på ej uttaget gränsbelopp. I detta förslag så har denna uppräkning helt tagits bort så att sparat gränsbelopp rullas vidare in i nästa års deklaration utan uppräkning.

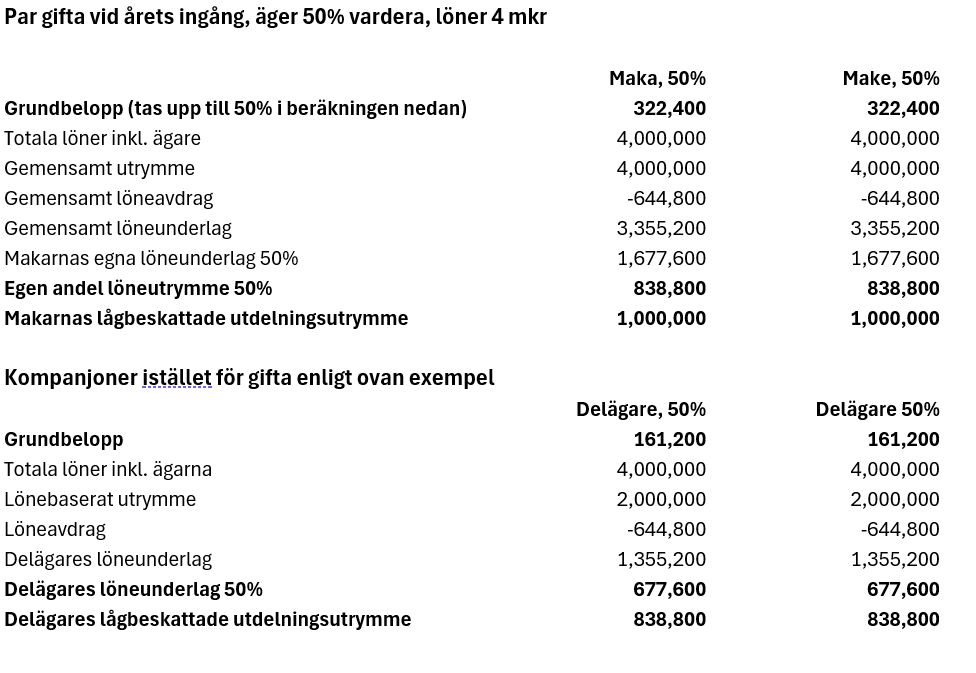

Det finns även en nyhet i att gifta makar ska göra en gemensam beräkning och då endast ta hänsyn till löneavdraget om åtta inkomstbasbelopp en gång. För makarna totalt sett så gäller det då en förbättring om fyra inkomstbelopp i familjen, vid 50-50 ägande, jämfört med kollegor med lika ägande. Värt att notera är att det finns ett krav att man är gifta vid årets ingång.

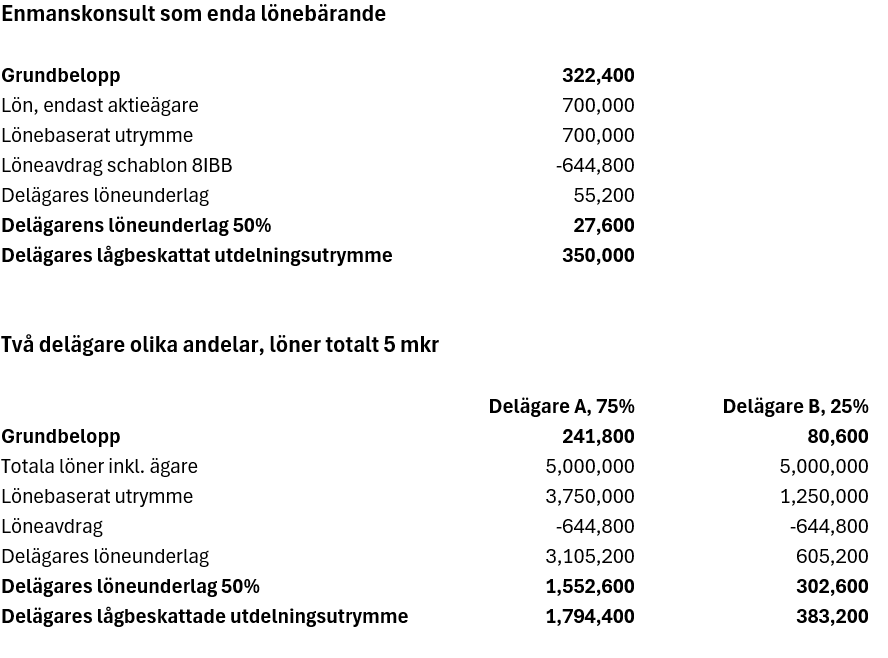

Förändringar i beräkningen avser att delägare fram till nu har man haft två alternativ då man har haft möjligheten att välja huvudregeln, baserat på löneunderlaget i bolaget/bolagsgruppen, eller förenklingsregeln med ett fast belopp om ca 209 tkr. Den stora förändringen i regelverket avser en slopning av dessa alternativ och istället föreslås en gemensam regel som kommer baseras på summan av följande parametrar:

- Ett grundbelopp om 4 IBB (322.400)

- Lönebaserat utrymme ((50% * (löner inkl. delägarlöner)-8IBB (644.800))

- Ränta på den del av omkostnadsbeloppet som överstiger 100.000 kr (för det fall det är aktuellt)

Vinnare och förlorare

I merparten av bolag så har förenklingsregeln använts och dessa aktieägare kommer då att få en förbättring från schablonbeloppet om 209 tkr upp till 322 tkr, för de fall det finns en ensam ägare. Detta kan även gälla de enmansföretag där ägare är den enda lönebärande som inte kommer upp i en lön för statlig skatt om 643 tkr, dvs en månadslön om 53.6 tkr/mån.

För personer som äger aktier i flera företag så kommer numera grundbeloppet att fördelas mellan bolagen efter ägarandel. För de fall man är aktieägare i två aktiebolag så kommer det inte finnas någon möjlighet att välja vart grundbeloppet ska användas.

Utöver detta så finns även företag med flera aktiva aktieägare som bedöms få incitament att flytta sina privata aktier till holdingbolag, för att erhålla hela grundbeloppet.

Nedan följer ett par typexempel.

Vill du veta mer? Kontakta oss redan idag!

T: +46 (0)8 546 220 00

Baker Tilly Stint AB, Riddargatan 12 A, 114 35 Stockholm

stint@bakertilly.se